звонок

Справочно: износ СИЗ – это физическое изнашивание средств индивидуальной защиты, характеризующееся износом материалов, из которых они созданы, потерей их первоначальных качеств, уменьшением стоимости за период срока службы (п. 3 Инструкции 209). Оценка степени физического износа средств защиты, как упоминалось выше, входит в компетенцию комиссии, которая исходя из степени износа определяет процент годности вещей, дает заключение о целесообразности их ремонта и дальнейшего использования.

Если степень годности бывших в употреблении специальной одежды и обуви позволяет использовать их по прямому назначению, указанные вещи выдаются другому работнику после стирки, дезинфекции и ремонта. Выдача работнику бывших в употреблении средств защиты отражается в личной карточке, где в гр. 5 и 6 указываются соответственно процент их годности и стоимость.

В организациях также нередки случаи, когда СИЗ выбывают из эксплуатации до истечения нормативного срока службы и непригодны к дальнейшему использованию. Для целей налогового учета в зависимости от причин преждевременного износа СИЗ их остаточная стоимость относится к внереализационным расходам, учитываемым или неучитываемым при налогообложении прибыли, или к расходам по возмещению ущерба нанимателю виновным лицом.

К внереализационным расходам, учитываемым при налогообложении прибыли, можно отнести остаточную стоимость СИЗ в случаях:

– их выбытия в результате чрезвычайных ситуаций (пожар, авария, стихийное бедствие и т.п.) (подп. 3.17 п. 3 ст. 129 НК) при наличии подтверждающего факт чрезвычайной ситуации документа. НДС в данном случае не начисляют;

– хищения, порчи СИЗ, если виновные лица не установлены (велось следствие, имеются документы из органов внутренних дел) или суд отказал во взыскании с них. Данная операция также не признается объектом обложения НДС.

В других случаях при выбытии СИЗ из эксплуатации до истечения нормативного срока службы в результате небрежного использования, приобретения низкокачественных СИЗ, утери и пр. их списание производят за счет собственных источников или относят на виновных лиц. И также возникает вопрос об обоснованности отнесения на затраты какой-то части стоимости СИЗ. По мнению автора, при досрочном выбытии из эксплуатации СИЗ необходимо рассчитать их фактическую остаточную стоимость и произвести корректировку затрат, формирующих себестоимость.

Трудовое законодательство

Обеспечение охраны труда работников является обязанностью нанимателя независимо от формы собственности организации.

При организации труда работников наниматель обязан:

– обеспечить работников в соответствии с установленными нормами специальной одеждой, специальной обувью и другими средствами индивидуальной защиты, организовывать надлежащее хранение и уход за этими средствами (п. 8 ст. 55 Трудового кодекса РБ; далее – ТК);

– производить выдачу работникам, занятым на производстве с вредными и (или) опасными условиями труда, а также на работах, связанных с загрязнением или выполняемых в неблагоприятных температурных условиях, специальной одежды, специальной обуви и других необходимых средств индивидуальной защиты (далее – СИЗ), смывающих и обезвреживающих средств в соответствии с установленными нормами (п. 5 ст. 226 ТК).

Справочно: обеспечение работников СИЗ производят, руководствуясь следующими документами:

– Инструкцией о порядке обеспечения работников средствами индивидуальной защиты, утвержденной постановлением Минтруда и соцзащиты РБ от 30.12.2008 № 209 (с изменениями и дополнениями; далее – Инструкция № 209);

– Перечнем средств индивидуальной защиты, непосредственно обеспечивающих безопасность труда, утвержденным постановлением Минтруда и соцзащиты РБ от 15.10.2010 № 145;

– Перечнем профессий и должностей, а также сроками носки средств индивидуальной защиты, определенными Типовыми нормами бесплатной выдачи средств индивидуальной защиты работникам общих профессий и должностей для всех отраслей экономики, утвержденными постановлением Минтруда и соцзащиты РБ от 22.09.2006 № 110.

Порядок списания СИЗ следует отразить в учетной политике

В бухгалтерском учете спецодежду, другие СИЗ, по которым установлены сроки службы, учитывают в составе средств в обороте на счете 10 "Материалы" (п. 3 Инструкции по бухгалтерскому учету запасов, утвержденной постановлением Минфина РБ от 12.11.2010 № 133; далее – Инструкция № 133).

Их поступление, наличие, движение, списание отражают в разрезе субсчетов 10-10 "Специальная оснастка и специальная одежда на складе" и 10-11 "Специальная оснастка и специальная одежда в эксплуатации" (Инструкция о порядке применения типового плана счетов бухгалтерского учета, утвержденная постановлением Минфина РБ от 29.06.2011 50; далее – Инструкция 50).

Организация в своей учетной политике должна предусмотреть порядок списания СИЗ (п. 107 Инструкции 133). Он может быть:

1) общим, предусмотренным для списания любых средств, находящихся в обороте, например:

– в размере 50 % – при передаче в эксплуатацию и 50 % – при выбытии;

– в размере 100 % – при передаче в эксплуатацию;

– в размере 100 % – при выбытии из эксплуатации в связи с непригодностью;

– для объектов, в т.ч. СИЗ, стоимостью до 2 базовых величин – единовременно по мере их передачи в эксплуатацию и др.;

2) отдельным, предусмотренным только для СИЗ, – ежемесячно, исходя из сроков службы СИЗ.

Сроки носки СИЗ установлены календарные и исчисляются со дня фактической выдачи работникам. Для специальной одежды и специальной обуви от пониженных температур в указанные сроки включается время ее хранения в теплый период года (п. 32 Инструкции 209).

Учет затрат на выдачу работникам средств индивидуальной защиты населения

Затраты на бесплатную выдачу спецодежды, произведенные согласно установленным нормам, организации включают в расходы по видам деятельности.

В 2012 г. затраты на выдачу работникам СИЗ в соответствии с разработанными в организации внутренними нормами следует учитывать при налогообложении.

Однако при налогообложении не учитываются расходы на выдачу СИЗ сверх установленных норм (подп. 1.22-2 п. 1 ст. 131 Налогового кодекса РБ; далее – НК).

Следует обратить внимание, что с 2013 г. подп. 1.22-2 из ст. 131 НК исключен, что дает право плательщикам затраты на выдачу работникам СИЗ, в т.ч. и сверх установленных норм, учитывать при налогообложении.

Документальное оформление и бухгалтерский учет

Выдачу работникам организации в индивидуальное пользование и сдачу ими СИЗ отражают в личной карточке учета СИЗ. Форма данного документа является типовой и утверждена Инструкцией № 209 (приложение 2 к Инструкции № 209).

Карточка открывается на каждого работника в одном экземпляре и хранится у кладовщика (либо другого материально ответственного лица, например завхоза).

В ней указывают наименование предметов, их количество, срок службы, дату выдачи и возврата, стоимость. Получение и сдача СИЗ удостоверяются подписью работника. Данные по выдаче и возврату в карточке заполняются на основании внутренних документов (внутренней накладной, требования и т.д.). Допускается ведение учета СИЗ на электронных носителях.

Пример 1

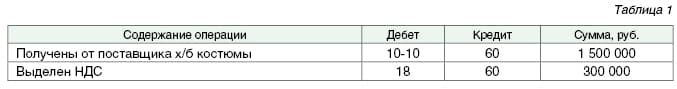

Организация в феврале 2015 г. приобрела 10 хлопчатобумажных костюмов по цене 180 000 руб. на общую сумму 1 800 000 руб., в т.ч. НДС по ставке 20 % – 300 000 руб.

Бухгалтерские записи в феврале 2015 г. будут следующие (см. табл. 1).

В марте 2015 г. грузчику выдан костюм хлопчатобумажный стоимостью 150 000 руб. (срок носки – 12 месяцев). В соответствии с учетной политикой организации на 2015 г. стоимость СИЗ в составе средств в обороте погашается в размере 50 % при передаче в эксплуатацию и 50 % – при выбытии из эксплуатации в связи с непригодностью.

Бухгалтерские записи в марте 2015 г. представлены в табл. 2.

Выдаваемая работнику бесплатно спецодежда не является его собственностью, а принадлежит организации. Поэтому выданные работнику СИЗ должны быть возвращены нанимателю по окончании срока их носки, при увольнении до окончания сроков носки, при переводе на другую работу, для которой выданные СИЗ не предусмотрены типовыми нормами.

Однако по желанию работника они могут остаться у него. В этом случае бухгалтерия на основании письменного заявления работника производит удержание остаточной стоимости СИЗ из его заработной платы (пп. 30, 31 Инструкции № 209).

Продолжение примера 1

В июне 2012 г. работник при увольнении написал заявление о желании выкупить спецодежду. Бухгалтерия удерживает из зарплаты работника остаточную стоимость спецодежды с учетом исчисленного НДС 90 000 руб. (75 000 + 15 000 (20 %)).

Бухгалтерские записи, которые надо сделать в июне 2012 г., см. в табл. 3.

Исходя из расчета бухгалтерия по формальному признаку будет права. Но в данном случае обратите внимание, что фактическая остаточная стоимость спецодежды отличается от учетной. Иными словами, за 4 месяца эксплуатации спецодежда изношена только на 30 %, а не на 50 % и реальная ее стоимость составляет 100 000 руб. (без НДС), а не 75 000 руб. Таким образом, нарушаются интересы организации, а именно собственника имущества.

Подобная ситуация может возникать и в тех случаях, когда по учетной политике организации стоимость СИЗ погашается в размере 100 % при передаче их в эксплуатацию. Тогда остаточной стоимости спецодежды совсем нет. А если стоимость СИЗ погашается в размере 100 % при выбытии из эксплуатации в связи с непригодностью, то в учете спецодежда числится по полной стоимости.

Во всех подобных ситуациях, по мнению автора, бухгалтерии необходимо рассчитать фактическую остаточную стоимость спецодежды исходя из нормативных сроков носки и фактических сроков эксплуатации и по соглашению с работником производить удержания из заработной платы реальной остаточной стоимости спецодежды.

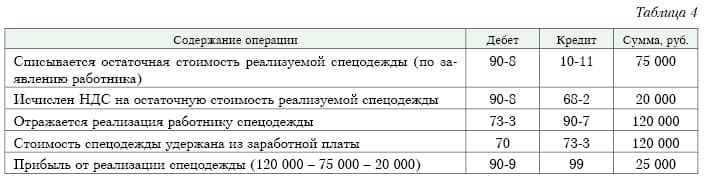

Исходя из данных примера 1 произведем расчет фактической остаточной стоимости спецодежды:

150 000 – (150 000 / 12 × 4) = 100 000 руб.; с учетом НДС 20 %: 100 000 + (100 000 × 20 / 100) = 120 000 руб.

Тогда бухгалтерские записи в июне 2012 г. будут выглядеть следующим образом (см. табл. 4).

Возникают и такие ситуации, когда работник при увольнении выданную ему спецодежду не возвращает, заявления об ее приобретении не пишет. В таких случаях остаточную стоимость спецодежды по приказу руководителя удерживают из окончательного расчета по заработной плате с этим работником без его согласия.

Важно! Удержанию в бесспорном порядке подлежит ущерб, величина которого не должна превышать среднемесячного заработка работника. В случае, когда стоимость невозвращенной, пришедшей в негодность (испорченной, уничтоженной, недостающей) спецодежды и обуви выше среднемесячного заработка этого работника, взыскать полную величину ущерба без его согласия наниматель может только по решению суда (п. 3 ст. 107, п. 1 ст. 403, ст. 408 ТК).

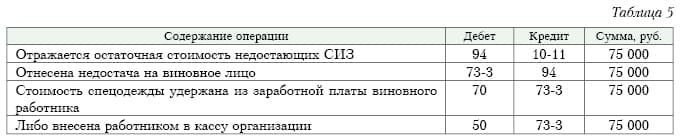

Отражение недостачи СИЗ

Таким же образом при хищении, утере, недостаче, умышленной порче работником СИЗ их стоимость возмещается за счет виновного лица.

Недостачу, порчу спецодежды рассматривают для целей бухгалтерского учета и налогообложения как прочее выбытие товаров. С 2012 г. эти обороты не признают объектами обложения НДС.

Исходя из данных примера 1 в бухгалтерском учете произведем следующие записи (см. табл. 5).

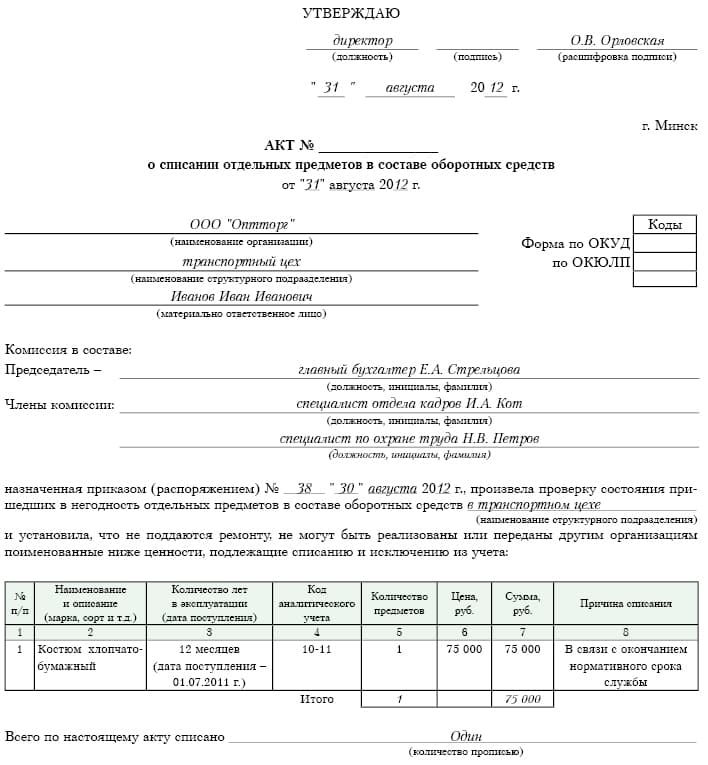

Окончание нормативного срока службы СИЗ

По окончании нормативного срока службы СИЗ должны быть сданы на склад. Комиссия, создаваемая приказом руководителя организации (п. 28 Инструкции № 209), оценивает состояние спецодежды, определяет степень физического износа и пригодность для дальнейшего использования или списания. Свое заключение комиссия оформляет актом на списание материалов с соблюдением в нем требований в части оформления, предусмотренных ст. 9 Закона РБ от 18.10.1994 № 3321-XII "О бухгалтерском учете и отчетности" (с изменениями и дополнениями).

Списанные материалы, подлежащие сдаче в виде отходов (лома, ветоши и т.п.), приходуются на склад (в кладовую) организации на основании акта на списание материалов и (или) накладной на внутреннее перемещение материалов (п. 68 Инструкции № 133).

Возврат СИЗ и их последующее использование

Возврат спецодежды и обуви отмечают в личной карточке учета выдачи СИЗ. Особое внимание следует уделить заполнению гр. 10 "% годности", характеризующей степень физического износа специальной одежды и обуви.

Статья предоставлена интернет изданием "Главный Бухгалтер" Ссылка на статью https://www.gb.by/izdaniya/glavnyi-bukhgalter/spetsodezhda-bukhgalterskii-i-nalogovyi